Co je potřeba pro roční zúčtování daně

K ročnímu zúčtování dokládáte jen to, co uplatňujete jednou za rok. Pro roční zúčtování je tak nutné dodat potvrzení o výši školkovného, potvrzení o příjmech manželky a dále pak všechna potvrzení o daňových odpočtech, ty je možné uplatnit pouze jednou za rok.

Co přiložit k daňovému přiznání právnických osob

Pokyny k vyplnění přiznání k dani z příjmů právnických osob

Pokyny ve formátu PDF najdete zde. Povinnou přílohou daňového přiznání k dani příjmů právnických osob je i účetní závěrka. Podoba a forma účetní závěrky závisí na tom, jestli daná právnická osoba podléhá nebo nepodléhá auditu.

Co je potřeba k daňovému přiznání od zaměstnavatele

Dále je nutné doložit!potvrzení o zdanitelných příjmech od všech zaměstnavatelů v roce 2018 + zápočtový list.v případě, že jste byli vedeni na úřadu práce, potvrzení od úřadu práce o době zařazení v evidenci uchazečů o zaměstnání

Archiv

Jaké faktury do daňového přiznání

Do daňového přiznání za rok 2022 pak patří veškeré příjmy, které OSVČ obdržela během tohoto roku.Jsou tam tedy lednové příjmy, na které byla vystavena faktura v prosinci 2021, ale zaplaceny byly až v lednu 2022.A naopak tam nepatří faktury vystavené v prosinci 2022, které byly proplaceny až v lednu 2021.

Co když jsem nepodal daňové přiznání

Co se stane, když přiznání nepodáte

Jestliže se vás daňové přiznání týká, a i přesto jej vůbec nepodáte, počítejte s tím, že vás k podání přiznání finanční úřad vyzve. Ve výzvě vám určí i náhradní termín. Pokud svou povinnost přesto nesplníte, hrozí vám pokuta až 300 tisíc korun.

Co se stane když zaměstnanec nepodá daňové přiznání

pokutu za nepodání daňového přiznání – minimálně 500 Kč, pokud daňové přiznání nepodáte vůbec, pokutu za opožděné zaplacení daně – z repo sazby ČNB zvýšené o 14 % je vypočítáván úrok z prodlení za každý den, pokutu za nižší přiznání daně – v tomto ohledu na vás čeká platba ve výši 20 % z doměřené daně finančním úřadem.

Co se zahrnuje do základu daně

Výdaje zahrnované do základu daně jedná se o výdaje na dosažení, zajištění a udržení zdanitelných příjmů, které se odečítají od základu, jsou to např. platby za nákup materiálu, zboží ad. Výdaje nezahrnované do základu daně, jedná se např. o výdaje na osobní spotřebu podnikatele nebo splátky úvěrů.

Co je to samostatný základ daně

Do samostatného základu daně jsou zahrnuty příjmy, které se nezahrnují do dílčích daňových základů z důvodů, že se tam nehodí, nebo je stát chce mít pod kontrolou.

Jaká částka se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Jaké příjmy jsou osvobozeny od daně

Od daní jsou každoročně osvobozeny příjmy podle § 10 odst. 3) zákona 568/1992 Sb a příjmy podle paragrafu 4 zákona. Jedná se například výdělky z příležitostné činnosti, výhry z loterií a sázek do milionu korun, příjmy z pojištění majetku, z nabytí vlastnického práva k pozemku (ze zřízení věcného břemene) a podobně.

Kdy se nemusí podávat daňové přiznání

Daňové přiznání nepodáváte ani za příjmy zdaněné konečnou srážkovou daní, například příjmy z dohod o provedení práce do 10 000 Kč měsíčně bez podepsaného prohlášení k dani nebo příjmů z autorských honorářů do 10 000 Kč, včetně, měsíčně u téhož plátce.

Co si můžu dát do výdajů

Jedná se například o výdaje na dopravu zaměstnanců, ubytování, pronájem prostor, či úhradu odměny lektorovi. Daňově neuznatelné však nadále budou výdaje na občerstvení zaměstnanců či na zábavu,“ doplňuje daňová poradkyně Ing.

Co je poslední známá daň

Dodatečné daňové přiznání poplatník podává, jestliže zjistí, že daň má být vyšší nebo nižší než poslední známá daň. Poslední známá daň je výsledná daň, jak byla správcem daně dosud pravomocně stanovena v dosavadním průběhu daňového řízení o této dani.

Co patří do základu daně

Základem daně je příjem ze závislé činnosti, od zdaňovacího období roku 2021 NEzvýšený o pojistné na zdravotní a sociální pojištění, které hradí zaměstnavatel – institut tzv. „superhrubé mzdy“ byl od 1. 1. 2021 zrušen.

Jak se účtuje daň z příjmů

Daň z příjmů – 341

Platby záloh mají být účtovány na účet 341 – Daň z příjmů. Účet 341 slouží pro účtování daně z příjmů účetní jednotky – daně z příjmů právnických osob nebo daně z příjmů fyzických osob u podnikatele fyzické osoby účtující v podvojném účetnictví.

Co nepatří do příjmů

Do příjmů se naopak nepočítá rodičovský příspěvek, dávky státní sociální podpory, zvýšení důchodu pro bezmocnost, stipendium při soustavné přípravě na budoucí povolání, dávky sociální péče, dávky pomoci v hmotné nouzi a příspěvek na péči, státní příspěvky na penzijní připojištění se státním příspěvkem, státní příspěvky …

Jaký příjem se musí zdanit

„(1) Daňové přiznání je povinen podat každý, jehož roční příjmy, které jsou předmětem daně z příjmů fyzických osob, přesáhly 15 000 Kč (50 000 Kč od 2023), pokud se nejedná o příjmy od daně osvobozené nebo o příjmy, z nichž je daň vybírána srážkou podle zvláštní sazby daně.

Co se stane když člověk nepodá daňové přiznání

pokutu za nepodání daňového přiznání – minimálně 500 Kč, pokud daňové přiznání nepodáte vůbec, pokutu za opožděné zaplacení daně – z repo sazby ČNB zvýšené o 14 % je vypočítáván úrok z prodlení za každý den, pokutu za nižší přiznání daně – v tomto ohledu na vás čeká platba ve výši 20 % z doměřené daně finančním úřadem.

Co se pocita do nákladů

Jedná se například o výdaje na mzdy zaměstnanců, výdaje na zákonné sociální a zdravotní pojištění zaměstnanců, výdaje na zřízení pracovního místa, příspěvek na stravování (pokud je zaměstnanec přítomen během stanovené doby alespoň 3 hodiny a příspěvek je do výše 55 % ceny jednoho jídla za jednu směnu).

Co jsou náklady na reprezentaci

Na vrub tohoto účtu jsou zachycovány náklady vynaložené účetní jednotkou na reprezentaci, tj. zejména náklady vynaložené na pohoštění, občerstvení a dary. Jsou zde účtovány i vlastní výkony použité pro účely reprezentace.

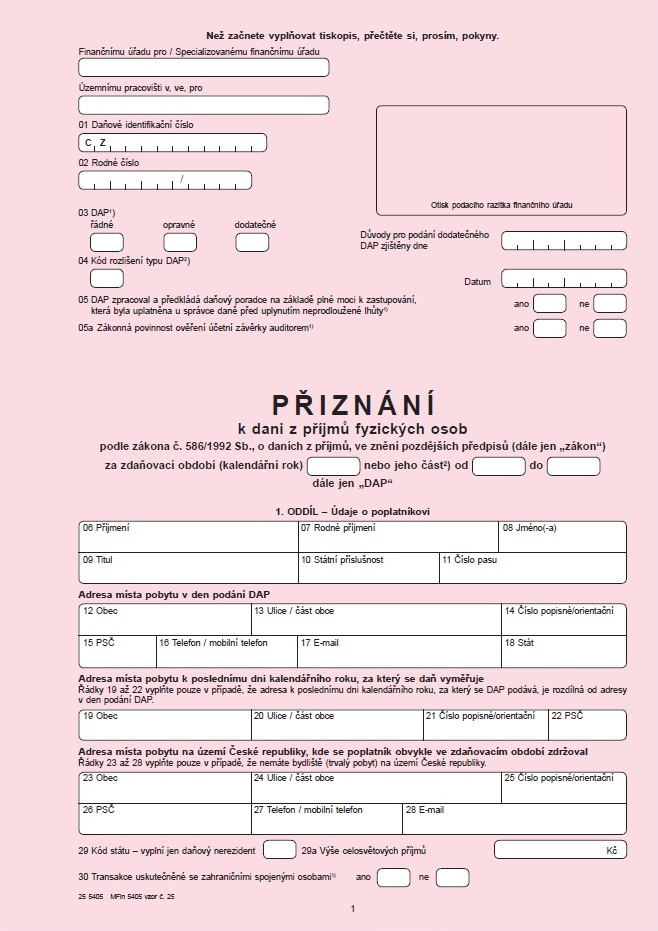

Jak podat opravně daňové přiznání

Opravné i dodatečné daňové přiznání se podává na stejném formuláři jako řádné daňové přiznání, tedy to úplně obyčejné. Formulář vyplňujete stejně jako obyčejné daňové přiznání, jen tentokrát se správnými údaji a se správnými čísly.

Kdy podat opravne daňové přiznání

Pokud jste tedy podali řádné daňové přiznání za rok 2020 v dubnu 2021, můžete před uplynutím lhůty pro jeho podání, tedy do 1. dubna 2021, podat opravné daňové přiznání. Podání opravného daňového přiznání přitom není spojeno s žádnou sankcí vyměřenou finančním úřadem.

Co lze odečíst z dani 2023

Kompletní přehled nezdanitelných položek

| Druh odpočtu | Maximální odpočet ze základu daně |

|---|---|

| Penzijní připojištění | 24 000 Kč |

| Soukromé životní pojištění | 24 000 Kč |

| Dary | 30 % ze základu daně |

| Odborové příspěvky | 1,5 % zdanitelných příjmů nebo 3 000 Kč |

Co není předmětem daně z příjmů

Předmětem daně z příjmů právnických osob jsou příjmy (výnosy) z veškeré činnosti a z příjmů s nakládání s majetkem, není-li v zákoně stanoveno jinak. Předmětem daně nejsou příjmy, které se získaly nabytím akcií, zděděním nebo darováním nemovitosti, movité věci nebo majetkového práva s výjimkou příjmů z nich plynoucích.

Jak se účtuje daňová povinnost

Splatnou daňovou povinnost zaúčtujete v agendě Interní doklady na účty 591/341 u daně z běžné činnosti. Zápornou daňovou povinnost účtujete obráceně, tedy ve prospěch nákladových účtů a jako snížení závazku z titulu daně z příjmů. Připomínáme, že u daňového přiznání fyzických osob se rozlišují tzv. dílčí základy daně.