Kde si zažádat o paušální daň

Přihlásit se k paušální dani je možné do 10. ledna 2023 včetně, a to podáním písemného oznámení na podatelně finančního úřadu, poštou, nebo elektronicky přes datovou schránku či na stránce MOJE daně.

Na jaký účet se platí paušální daň

Účet pro platbu paušální daně je tvořen předčíslím 2866. OSVČ, která podnikala v roce 2022 a vstoupí do paušálního režimu od 1.1.2023, má zálohu za leden 2023 splatnou do 10.1.2023.

Jak požádat o paušální daň 2023

Vzhledem ke zvyšujícím se minimálním zálohám na zdravotní a sociální pojištění naroste paušální daň na 6208 korun měsíčně (oproti loňskému roku zvýšení o 214 korun). Oznámit finanční správě o vstupu do paušálního režimu můžete online (skrz portál či datovou schránku) nebo osobně na finančním úřadu.

Jak udělat paušální daň

Přihlášení k paušální dani je snadné. Pokud splňujete zákonná kritéria pro vstup do režimu paušální daně, stačí svůj záměr včas oznámit finančnímu úřadu. Nejrychleji to uděláte přes portál Mojedane.cz – v sekci Daň z příjmu fyzických osob najdete formulář Oznámení o vstupu do paušálního režimu.

Kdy se vyplatí daňový paušál

Při paušálu 40% se Vám vstup vyplatí již od cca 400.000 Kč (opět bráno za rok, pokud vstupujete do paušálního režimu v průběhu roku, bude částka obvykle nižší). Maximální úspora je při příjmu do 1.000.000 Kč. V takovém případě ušetříte cca 113.000 Kč.

Kdo nemůže mít paušální daň

Znamená to, že poplatník nemůže vstoupit do paušálního režimu nejen když vykonává k okamžiku zahájení samostatné činnosti či činnost, ze které plynou příjmy ze závislé činnosti, s výjimkou příjmů, z nichž je daň vybírána srážkou podle zvláštní sazby daně, ale ani tehdy, když mu příjmy z této závislé činnosti plynuly …

Na jaký účet platit paušální daň 2023

Jak se platí „paušální daň“ a v jaké výši

| Název finančního úřadu | Bankovní účet pro paušální zálohy |

|---|---|

| Finanční úřad pro hlavní město Prahu | 2866-77628031/0710 |

| Finanční úřad pro Středočeský kraj | 2866-77628111/0710 |

| Finanční úřad pro Jihočeský kraj | 2866-77627231/0710 |

| Finanční úřad pro Plzeňský kraj | 2866-77627311/0710 |

Jaká je výše paušální daně

Zatímco v roce 2022 činila výše paušální daně 5 994 Kč, v roce 2023 došlo vzhledem ke zvyšujícím se zálohám na sociální a zdravotní pojištění k jejímu navýšení o 214 Kč. Nově tedy budou podnikatelé platit paušální daň ve výši 6 208 Kč (sociální pojištění 3 386 Kč + zdravotní pojištění 2 722 Kč + 100 Kč daň z příjmů).

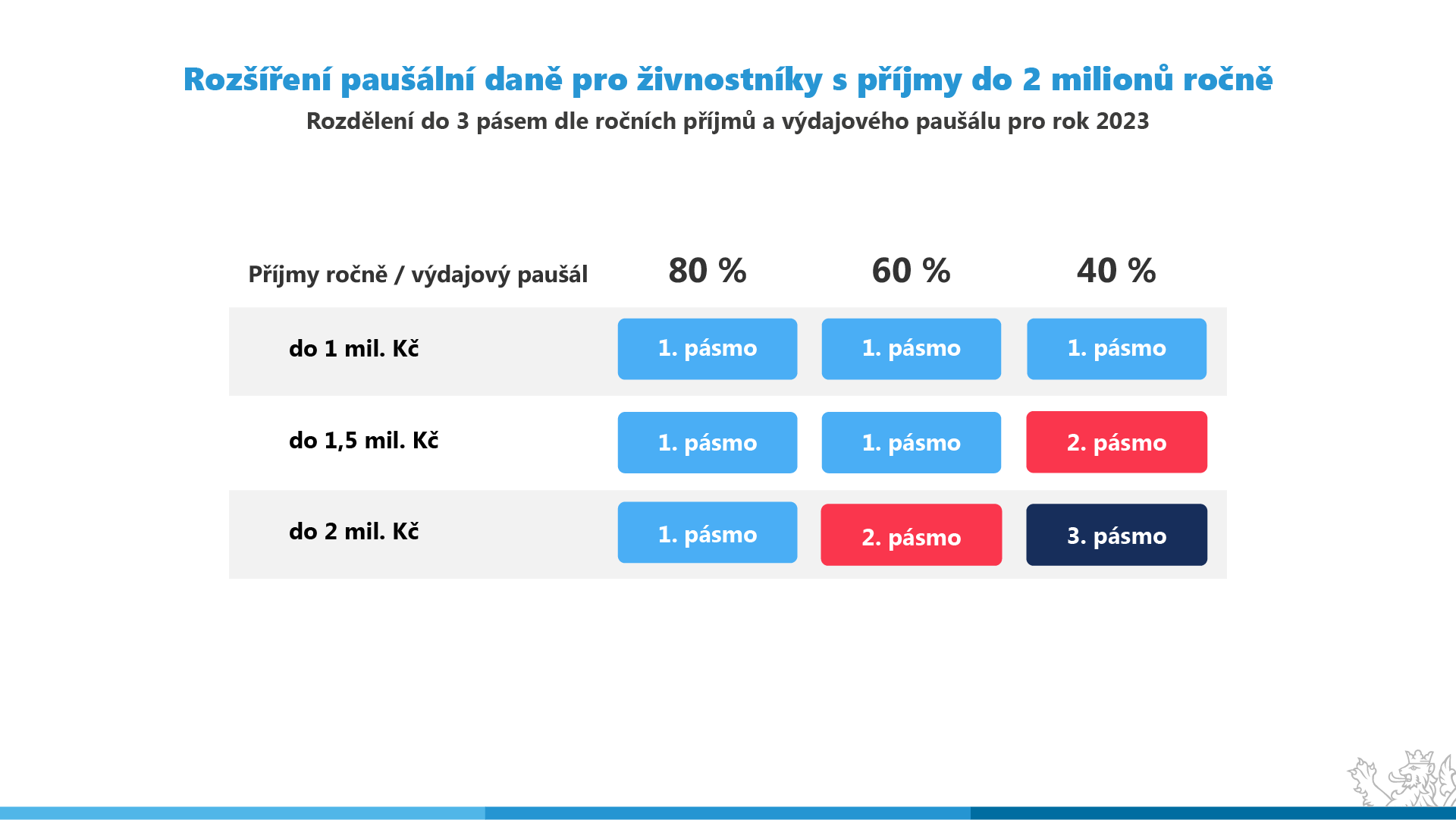

Jaká je výše paušálních výdajů

Výdaje paušálem představují formu výdajů, která spočívá v odečtení fixní části od reálných ročních příjmů (od 30 do 80 procent). Paušál lze aktuálně uplatnit až do příjmů ve výši dvou milionů korun. Tato varianta má velkou výhodu v tom, že OSVČ nemusejí evidovat účtenky ani přijaté faktury.

Kdo může využít paušální daň

Paušální daň je možné využít od roku 2021 podnikateli s příjmy (nově) do 2 mil. Kč ročně, kteří nejsou plátci DPH.

V čem je výhodná paušální daň

Paušální daň se vyplatí zejména podnikatelům s nízkým výdajovým paušálem. V tomto případě s příjmem 800 tisíc korun ročně a 40% výdaji. Naopak drobní podnikatelé, kteří využívají 80% výdajový paušál na paušální dani spíše prodělají. Prohlédněte si, jak by to měl drobný zemědělec s ročními příjmy 400 tisíc korun.

Kdo zavedl paušální daň

Paušální daň zavedla vláda kvůli tomu, aby ušetřila živnostníkům peníze i administrativu. Živnostníci nemusejí každoročně odevzdávat daňové přiznání ani přehledy o příjmech a výdajích pro ČSSZ a zdravotní pojišťovny a místo tří odvodů (daně plus povinné zdravotní a sociální pojistné) platí jen jeden.

Co se stane když nezaplatím paušální daň

Co se stane, když živnostník nezaplatí zálohu na paušální daň v termínu Pokud dojde k opožděné úhradě měsíční zálohy, postupuje finanční úřad jako při porušení úhrady jakékoliv jiné daně, přičemž se řídí daňovým řádem. Tedy plátci vznikne nedoplatek na dani a také úroky z prodlení.

Jak přejít na paušální výdaje

Když uplatňujete skutečné výdaje za uplynulý rok a po podání daňového přiznání chcete provést změnu na paušální výdaje, můžete to provést podáním dodatečného přiznání. V případě přechodu z paušálních výdajů na výdaje dle skutečnosti to udělat nelze, změnu můžete udělat jen od aktuálního roku.

Kdy použít paušální daň

Paušální daň má podnikatelům ulehčit od administrativy pomocí jedné platby, která je zbaví nutnosti podávat daňové přiznání a přehled o příjmech a výdajích pro zdravotní pojišťovnu a Českou správu sociálního zabezpečení. Paušální daň je možné využít od roku 2021 podnikateli s příjmy (nově) do 2 mil.

Jak funguje daňový paušál

Paušální daň má podnikatelům ulehčit od administrativy pomocí jedné platby, která je zbaví nutnosti podávat daňové přiznání a přehled o příjmech a výdajích pro zdravotní pojišťovnu a Českou správu sociálního zabezpečení. Paušální daň je možné využít od roku 2021 podnikateli s příjmy (nově) do 2 mil.

Jak a kam platit paušální daň

Paušální záloha pro zvolené pásmo paušálního režimu je splatná do 20. dne zálohového období (kalendářního měsíce), na které se záloha platí. U platby paušální zálohy je třeba uvést, tak jako i u všech ostatních plateb finančnímu úřadu, variabilní symbol (VS).

Co hrozí za neplacení dani

Sankce za každý den prodlení činí 0,05 procenta ze zaplacené daně (případně 0,01 procenta ztráty). Maximální postih se může vyšplhat na pět procent z vyměřené daně. Pokud vůbec nepodáte daňové přiznání, a to ani dodatečně na výzvu berňáku, pokuta bude minimálně 500 korun.

Co si může OSVČ odečíst z dani

Jaké daňové slevy mohu odečíst od daně z příjmů fyzických osobDaňová sleva na poplatníka.Sleva pro držitele průkazu ZTP/P.Sleva na vyživovanou manželku.Sleva na invaliditu.Sleva na studenta.Sleva za umístění dítěte.Sleva na evidenci tržeb.Sleva na děti (daňové zvýhodnění)

Co všechno zahrnuje paušální daň

Paušální daň, která v roce 2022 činí 5 994 Kč měsíčně, v sobě zahrnuje: zdravotní pojištění ve výši 2 627 Kč, pojistné na sociální zabezpečení ve výši 3 267 Kč a daň z příjmů v symbolické částce 100 Kč, která kompenzuje vyšší odvod na sociálním pojištění.

Co se stane když nebudu platit daně

Pokud daňové přiznání nepodáte vůbec, a to ani dodatečně na výzvu berňáku, pokuta bude minimálně 500 korun. Ze zmíněné novely daňového řádu z roku 2021 ovšem vyplývá, že reálně Finanční správa ČR vymáhá jen pokuty vyšší než 1000 korun. Podobný postih vás čeká, pokud nezaplatíte včas daň.

Jak neplatit daně OSVČ

Naopak od povinnosti podávat daňové přiznání jsou osvobozeny ty OSVČ, které byly po celý rok 2022 přihlášeny k paušální dani. Druhou výjimkou jsou OSVČ, jejichž příjmy ze samostatně výdělečné činnosti za rok 2022 nepřesáhly 15 000 Kč.

Jak platí daně živnostník

Sazba daně z příjmu pro OSVČ a právnické osoby je stanovena na 15 % ze základu daně. Ten se v tomto případě vyjadřuje veškerými příjmy, které přesahují výdaje na jejich dosažení. Stane-li se, že v účetnictví uvidíte, že výdaje přesáhly příjmy, jedná se o ztrátu.

Kdo může využít paušální výdaje

Tu mohou využít všechny OSVČ s ročními příjmy (nově) do dvou milionu korun a je administrativně nejvýhodnější. A ve většině případů přináší paušální daň ušetřené peníze. Řemeslníkovi Janu Dvořákovi, který za rok 2022 vydělal 450 tisíc korun, se výdajové paušály vyplatí ve srovnání s paušální daní i finančně.

Jaká částka se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.